РЫНОК: ОБЪЕМ ПРОДАЖ И ПРИБЫЛЬНОСТЬ

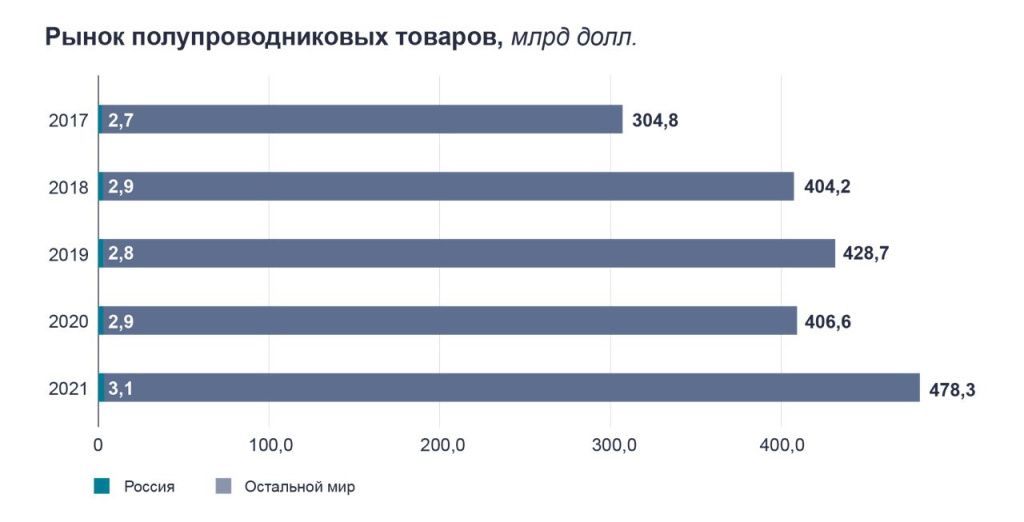

Мировой объем рынка полупроводниковой продукции по состоянию на 2021 год оценивается на уровне 500 миллиардов долларов в год по данным World Semiconductor Trade Statistics [1].Зарубежные компании, которые и хоте ли бы поставлять продукцию, отказываются от этого из-за лицензионных ограничений, чтобы не создавать для себя риски попадания под санкции держателя лицензий, в основном США.

При этом доля российского рынка составляет не более 1% от мирового, и значительную часть этого объема обеспечивают предприятия ВПК [2].

В 2021 году состоялось завершение процесса объединения радиоэлектронных активов Ростеха под единым управлением и создание национального вендора по электронике под брендом «Росэлектроника»,

управляющей компанией стало АО «Объединенная приборостроительная корпорация». Информация по финансовым результатам этого холдинга не раскрывается, видимо, из-за высокого участия ВПК в нем.

Также недавно был анонсирован «Проект «Кластер радиоэлектроники России» в Марий Эл, рассчитанный на реализацию в 2022-2030 годах, в рамках которого планируется начать производство микросхем,

запустить линии по производству печатных плат.

Ниже приведены финансовые результаты за 2020 год некоторых российских компаний отрасли, раскрывающих эту информацию в открытых источниках.

Как мы видим из таблицы, чистая прибыль невысока, а в некоторых случаях и в общем - отрицательна: низкая загрузка из-за мелкосерийного производства для заказов ВПК, необходимость высоких вложений в НИОКР и обновление оборудования требует значительного финансового участия со стороны государства и бизнеса.

СЫРЬЕ

Полупроводниковая промышленность использует в основном поликристаллический кремний, в значительно меньших количествах германий и арсенид галлия, а также дополнительные химические материалы.Поликристаллический кремний является основным сырьем для полупроводниковой промышленности, и имеет градации по качеству: чем больше посторонних примесей, тем ниже качество. В Российской Федерации на данный момент есть мощности, производящие так называемый «солнечный» поликристаллический кремний, используемый в основном для производства солнечных батарей. Для производства полупроводников и микропроцессоров используется «электронный» поликристаллический кремний, который почти полностью поставляется из-за рубежа.

В советское время производством электронного поликремния занимались несколько предприятий на территории Союза, но после его развала цепочки были разорваны и последнее производство было свернуто на Подольском электромеханическом заводе в 2003 году. Позже осуществлялись попытки возродить производство поликристаллического кремния в рамках программы компании «Нитол» и госкорпорации «Роснано», но по различным причинам производство было свернуто в 2012 году.

Другим сырьем для полупроводниковой промышленности является германий и арсенид галлия, которые используются в гораздо меньших объемах, чем поликремний по причинам более дорогостоящего производства.На территории РФ производят полупроводниковый германий и арсенид галлия в небольших объемах, которых совершенно недостаточно для потребностей РФ.

Осенью 2021 года ООО «Лассард»,структура совладельца группы «Вартон»и «Байкал Электроникс» Дениса Фролова, заключило контракт с Минпромторгом на 1,2 млрд руб. на запуск в РФ производства по выращиванию кристаллов для радиоэлектронной аппаратуры. Ожидается, что компания наладит выпуск оборудования к 2026 году. Предполагается, что данный проект под кодовым названием «Листопад» снизит зависимость российских производителей электроники от зарубежных поставщиков и позволит наладить производство отечественных базовых станций для сетей 5G.

Благодаря тому, что Российская Федерация обладает технологиями, разработанными еще в советский период, возможно возобновление производства необходимых материалов для полупроводниковой промышленности. В свое время российское производство было в значительной мере свернуто из-за того, что не могло конкурировать с зарубежным по причине более высоких издержек. В данный момент ситуация резко обострилась, что требует перехода на мобилизационную модель экономики, и, в том числе, восстановление производства материалов,необходимых для полупроводниковой промышленности.

Создание новых производств поликристаллического кремния на территории России «на рыночных условиях» сегодня проблематично. По информации из иностранных источников, действующие там производства с уже амортизированным оборудованием существуют на грани рентабельности.Теоретически, создание нового отечественного производства возможно только на основе «китайского подхода», когда государство берет на себя все риски проекта и обеспечивает большие объемы сбыта продукции.

Более реальный путь вкладывать средства в существующие предприятия. Например, ООО «Солар Кремниевые технологии», входящее в группу «Солар Системс», – это современное предприятие в России, выпускающее кремниевые моно- и мультикристаллические слитки для солнечной энергетики и пластины на самом современном высокотехнологичном оборудовании. Возможно, проведя модернизацию на этой фирме, удастся запустить производство поликремниевых пластин для электроники.

СТАНКОСТРОЕНИЕ

Вторая проблема российской полупроводниковой промышленности – это практически почти полное отсутствие отечественного станкостроения для полупроводниковой промышленности в необходимых размерах. Отечественное станкостроение в советское время было достаточно развито, но даже тогда приходилось частично использовать импортное оборудование. После развала СССР станкостроение резко сократилось, из-за резкого падения спроса и ошибочного игнорирования нужд этой отрасли со стороны властей.На данный момент несколько отечественных предприятий сохраняют производство оборудования для полупроводниковой промышленности, например АО «Гиредмед» (установка Редмед-90М) и другие. Оно выпускается небольшими партиями, явно недостаточными для того, чтобы покрыть потребности полупроводниковой промышленности. С 2014 года принята программа по наращиванию производства отечественного станкостроения, но на данный момент она не закончена.

Проблемы наращивания объемов производства отечественного станкостроения связано дополнительно с элементной базой, часть которой импортная.

Что касается импортного оборудования, то в эксплуатации с ним тоже есть определенные узкие моменты. Например станки с числовым программным управлением (чпу). Данные станки обладают намного более высокой точностью и продуктивностью по сравнению с обычными, представляя из себя единый аппаратно-программный комплекс.

Большая часть данного оборудования зарубежного производства управляется специальным программным обеспечением и требует постоянного подключения к мировой сети интернет для контроля лицензионных условий.Таким образом, данное оборудование можно относительно легко заблокировать из-за рубежа. Несмотря на запрет правительства с 2013 года на закупку иностранных станков при наличии отечественных аналогов, многие зарубежные производители обошли данное решение, начав продавать машинокомплекты и собирать их на территории РФ, выдавая за отечественную продукцию, при этом откровенно демпингуя на российском рынке.

Важно произвести ревизию по всем цепочкам от выделения средств до непосредственно производства, чтобы исключить нецелевое расходование средств. В текущей ситуации уже недопустимо создание «потемкинских деревень», когда за красивым фасадом проекта по развитию отрасли стоит в реальности — пустота.

ДЕФИЦИТ КВАЛИФИЦИРОВАННЫХ КАДРОВ

Если добычу сырья и производство сложно и медленно, но можно восстановить, то основную проблему с кадрами так просто решить не удастся.

Существует большой дефицит квалифицированных инженеров во всем мире. Так, китайские компании перекупают инженеров из Тайваня, предлагая им вдвое - втрое большую зарплату. Это заставило министерство труда Тайваня осуществить принудительное блокирование доступа к вакансиям из материкового Китая на сайтах трудоустройства.

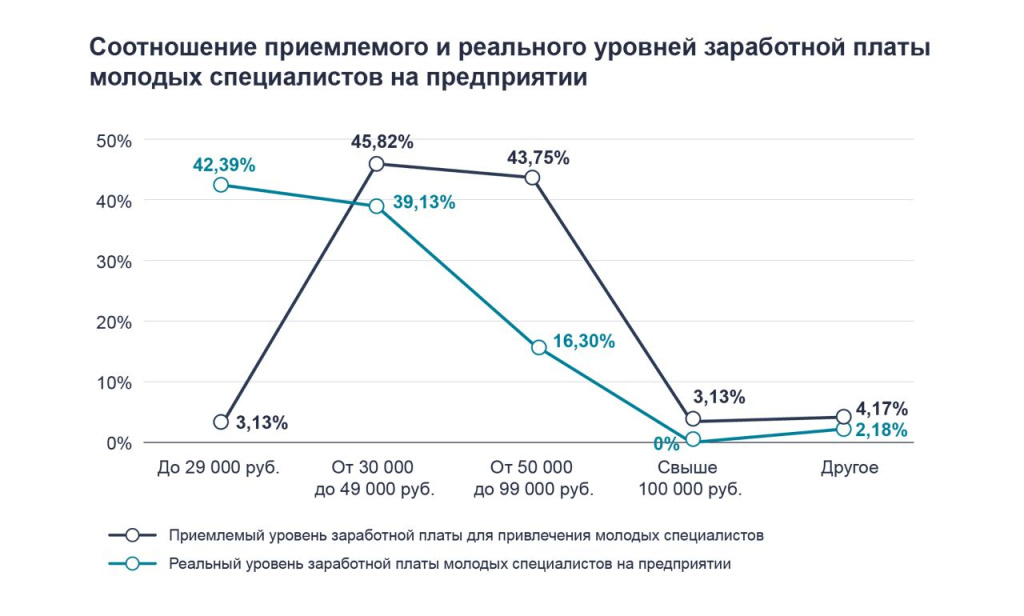

Согласно стратегии развития радиоэлектронной промышленности Минпромторга, для развития российских предприятий необходимо обеспечить подготовку не менее 10 тыс. специалистов ежегодно вплоть до 2030 года, но сейчас российские вузы ежегодно выпускают 1,2–1,5 тыс. Не хватает разработчиков, программистов, тестировщиков и инженеров. Согласно докладу АО «ЦНИИ “Электроника”» [3], сегодня 54% профильных российских компаний испытывают кадровый голод, а средний возраст специалиста составляет 45 лет.

При этом более 80% респондентов отметили, что молодежь, которая приходит в организации, не удовлетворяет профессиональным требованиям работодателя. Кроме того, большинству таких специалистов требуется дополнительное обучение. В 1990-е годы система государственного профессионально-технического образования была ошибочно ликвидирована, что привело к большой нехватке рабочих высококвалифицированных специальностей. Высшее образование в угоду Болонской системы существенно реформировано, и как показала практика, это привело снижение качества образования. В РФ сохраняется высокий потенциал технического образования в нескольких высших заведениях, но большая часть их выпускников после окончания этих заведений переходит в другие сферы деятельности. Связано это в первую очередь с низкой оплатой труда на отечественных предприятиях, что вынуждает молодых специалистов менять свой профиль деятельности.

Наиболее способных учеников запад- ные компании еще на этапе обучения склоняют к выезду за рубеж, посредством специальных программ стажировок за рубежом, предлагая им существенно лучшие условия труда. Как пишет «Коммерсантъ» осенью 2021 года, в «НМ-Тех» переманили несколько десятков ключевых специалистов, инженеров-разработчиков печатных плат, конструкторов и схемотехников из тайваньской UMC — третьего в мире производителя полупроводников. Им предложили более выгодные условия: высокую зарплату, полный соцпакет, льготную ипотеку на жилье, и переезд в Россию с семьями. Зарплата ведущего специалиста в этой отрасли может достигать $20 тыс. в месяц. Теперь у российских коллег появилась возможность перенимать их опыт.

Критически важно восстановить подготовку инженерных специальностей, начиная со средне- специального образования, заканчивая высшим, в рамках единой программы на договор- ных условиях, выгодных как для государства, так и абитуриентов.

Отдельной темы заслуживает повсеместное засилье в управлении «эффективных», менеджеров, которые не являются специалистами в этой отрасли и за результаты зачастую не отвечают и умеют только создавать видимость работы, нередко выдавая перемаркированный низкокачественный товар китайского производства за отечественный. Встречаются случаи нецелевого расходования средств руководством предприятий через различные подконтрольные компании.

В ближайшей перспективе необходимо решить проблемы на текущем производстве, где уже есть основная база в виде предприятий и специалистов, при этом привлекать молодое поколение, которое может еще перенять опыт у старшего поколения.

Сложившаяся ситуация требует быстрых продуманных решений, анализа реального положения дел в каждой производственной цепочке, и принятия решений в рамках продуманного общего плана действий. Пора повысить ответственность за результаты управления производством.

ВЫВОДЫ

- Новые санкции мало повлияют на предприятия российского ВПК в виду того, что, по закону, в оборонной промышленности запрещено использовать изделия и комплектующие ино- странного производства. А для производителей гражданской продукции условия изменятся кардинально в худшую сторону. Зарубежные компании, которые и хотели бы поставлять продукцию, отказываются от этого из-за лицензионных ограничений, чтобы не создавать для себя риски попадания под санкции держателя лицензий, в основном США.

- Это значит, придется значительно улучшать эффективность политики импортозамещения и развивать производство внутри страны: не только декларировать, но и воплощать в реальность планы и нести ответственность за результаты.

- Необходимо проводить развитие в трех направлениях: обеспечение сырьем, развитие станкостроения и развитие кадров. Последнее имеет важнейшее значение, необходимы: восстановление средне-специального образования, серьезная ревизия в вузах программ по болонской системе, увеличение не только количества специалистов внутри страны, но и повышение качества их образования, уровня оплаты и престижа профессии, привлечение опытных зарубежных профессионалов для передачи опыта.

- Критически важным является анализ эффективности управления и целевого расходования средств на протяжении всех цепочек производства.

- Производителям гражданской продукции придется массово пересмотреть свои основные цепочки поставщиков с ориентиром на Китай, Индию, Южную Корею и Турцию. Ожидается, что ушедшие европейские компании заменят такие производители как Huawei, которые сами в недавнем времени попали под санкции США.

[1] https://www.wsts.org/

[2] Данные АРПЭ http://arpe.ru/

[3] Исследование “Карьера в радиоэлектронике: ожидание и реальность”, ЦНИИ «Электроника» совместно с журналом «Электроника: НТБ»

и компанией «ЭКОПСИ Консалтинг» https://www.instel.ru/upload/files/research/CareerRadioA4.pdf